前回の【つみたてNISAがおすすめな理由】ジェレミー・シーゲルから学ぶ長期投資におけるリスクとリターンの記事に続き、今回もジェレミー・シーゲル著「株式投資(第4版)」を取り上げたいと思います。

前回の記事で説明したように長期投資においてリスクの点から株式はお勧めです。

また、リターンの点からも株式がお勧めと言えます。

今回はその点について説明したいと思います。

米国株式のリターンは他の資産と比較して圧倒的に高い

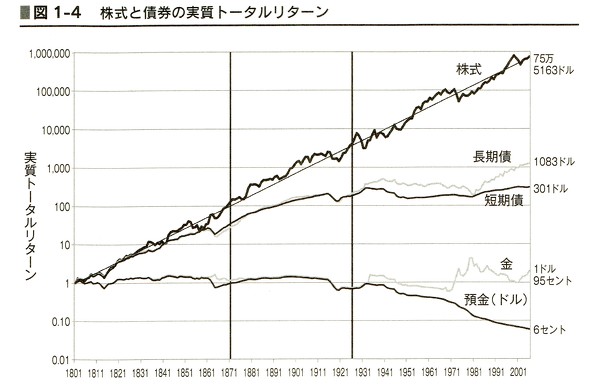

過去のデータにおいて、株式のインフレ調整後のトータルリターン(値上り益、配当、利息を含む)は債券など他の資産と比較して圧倒的に高い結果を示しています。

ジェレミー・シーゲルが著書「株式投資(第4版)」の中で取り上げた下の図は、株式の優位性を説明する有名な図です。

(ジェレミー・シーゲル著「株式投資(第4版)」より引用)

この図は、米国において1801年に1ドルを投資したと仮定した場合のトータルリターンの推移を示しています。

200年後の2001年におけるトータルリターンについてまとめると、

株式:755,163ドル

長期国債:1,083ドル

短期国債:301ドル

金:1.95ドル

通貨:0.06ドル

となり、株式のリターンは他の資産に比べて圧倒的に優れていることがわかります。

米国株式における過去200年の年利は約7%

株式に着目すると、200年で1ドルが755,163ドルに増加しています。

仮に年利を7%とした場合、200年度のリターンは1.07の200乗であり、

1.07 ^200 = 752,931

となります。

つまり、1801年から2001年における米国株式のリターンは年利で約7%であったと考えられます。

もちろんこれは過去のデータであり今後も同様のリターンを保証するものではありません。

しかし、投資を行う上でこの数字については覚えておいたほうが良いと思います。

インフレにより通貨の価値は低下していく

通貨について着目すると、200年の時を経て通貨の価値は1ドルから0.06ドルへと減少していることがわかります。

世界の経済は一般的にインフレの方向に進んでおり、今後もインフレを目指していると言われています。

インフレとは物価が上昇することであり、逆に言うと通貨の価値は低下します。

【インフレとデフレの比較】

| 物価 | 通貨の価値 | |

| インフレ | 上昇 | 低下 |

| デフレ | 低下 | 上昇 |

そのため、元本割れを恐れて投資をせず預金をしているだけでは資産の価値は徐々に減少していくということなります。

預金による金利を期待する方もいるかもしれませんが、メガバンクや地銀においては0.001%が一般的であり、金利が高いことで人気の楽天銀行(マネーブリッジを行った場合)でも0.1%です。

これは先程説明した米国株式の約7%と比較すると圧倒的に低く、資産運用として預金することはお勧めできません。

メガバンクや地銀の金利:0.001%

楽天銀行の金利(マネーブリッジを行った場合):0.1%

米国株式投資の年利:約7%

まとめ

インフレにより通貨の価値は減少していくため、元本割れを恐れて投資をしないことは資産の減少につながります。

米国株式における過去200年の年利は約7%であり、そのリターンは他の資産と比較して圧倒的に高いです。

今後も同様のリターンを保証するものではありませんが株式を中心に資産運用を行い効率的に資産を増やしていきましょう。